Betriebsmittelkredite online beantragen

Große Produktvielfalt

Über 200 Finanzierer

Fester Ansprechpartner

Hohe Abschlusschance

Mit einem Betriebsmittelkredit unterstützen wir Sie bei der kurz- bis mittelfristigen Finanzierung Ihres Umlaufvermögens. Diese besondere Form des Firmendarlehens ermöglicht Ihnen den Ausgleich von Aufwendungen, die Sie zur Durchführung Ihrer operativen Geschäftstätigkeit benötigen. Beispielsweise handelt es sich dabei um Marketing- oder Personalaufwendungen oder auch Wareneinkäufe und Produktionskosten. Mit einem Betriebsmittelkredit können Sie Umsatzschwankungen ausgleichen und Liquiditätslücken schließen. Der Vorteil gegenüber investitionsbezogenen Darlehen wie Maschinen- oder Immobilienfinanzierungen? Betriebsmittelkredite sind sehr flexibel und frei in der Mittelverwendung, auch wenn Sie dafür höhere Zinssätze in Kauf nehmen müssen. Unsere Finanzierungsberater klären Sie hierzu gerne im Detail auf und finden für Sie das beste Angebot am Markt.

Wie lassen sich Betriebsmittel finanzieren?

Neben klassischen Betriebsmittelkrediten setzen Unternehmen häufig auf Kontokorrentlinien. Hierbei gewährt die Bank einen entsprechenden Kreditrahmen auf dem Geschäftskonto, der flexibel beansprucht werden kann. Im Sinne der fristenkongruenten Finanzierung wird die Kreditlaufzeit jedoch an die Mittelverwendung gekoppelt. Alternative Formen der Betriebsmittelfinanzierung sind zum Beispiel Lieferantenkredite mit gewährten Zahlungszielen, Factoring, Einkaufsfinanzierungen oder auch Umsatzbasierte Finanzierung.

Betriebsmittelkredit beantragen

Was kann über einen Betriebsmittelkredit finanziert werden?

Mithilfe eines Betriebsmittelkredits haben Sie die Möglichkeit, eine Vielzahl an Betriebsmitteln oder Materialien zu finanzieren. Hier ein paar Beispiele:

Welche Vorteile bieten Betriebsmittelkredite?

Die schnelle und kurzfristige Verfügbarkeit ist ein zentraler Vorteil des Betriebsmittelkredits. Betriebsmittelkredite verschaffen Ihnen außerdem eine hohe Flexibilität, da Sie sie laufend in Anspruch nehmen und entsprechend der Höhe Ihrer Geldeingänge unmittelbar wieder ausgleichen können. Auch in der Mittelverwendung haben Sie bei Betriebsmitteldarlehen relativ freie Hand. Zugunsten dieser Vorteile nehmen viele Unternehmen die im Vergleich zu anderen Kreditarten höheren Zinssätze gerne in Kauf.

Jetzt anfragenWelche möglichen Einsatzzwecke für Betriebsmittelkredite gibt es?

Betriebsmittelkredite sind ein vielseitiges Finanzierungsinstrument, das Unternehmen für verschiedene Zwecke nutzen können. Nachfolgend erhalten Sie einen kurzen Überblick über mögliche Einsatzzwecke:

-

Wareneinkauf und Lagerbestände

Mit einem Betriebsmitteldarlehen können Rohstoffe, Materialien, Vorprodukte oder auch fertige Produkte und Waren finanziert werden, ohne auf die bestehenden liquiden Mittel zurückgreifen zu müssen. Besonders in Branchen oder Unternehmen mit langen Produktionszyklen und hohen Lagerbeständen ist es wichtig, genügend Liquidität zur Verfügung zu haben, um notwendige Materialien im Voraus anschaffen zu können.

-

Personalkosten

Personalkosten machen in der Regel einen erheblichen Teil der laufenden Ausgaben aus. Ein Betriebsmittelkredit ermöglicht es sicherzustellen dass Löhne und Gehälter pünktlich auszuzahlen, insbesondere in Phasen in denen Unternehmen möglicherweise saisonalen Schwankungen ausgesetzt sind. Der Betriebsmittelkredit ist somit ein geeignetes Finanzierungsinstrument für die Mitarbeiterzufriedenheit sowie tägliche Betriebsabläufe zu sichern.

-

Miete und Betriebskosten

Ein Betriebsmittelkredit bietet ebenso die Möglichkeit, regelmäßige Fixkosten wie z.B. Miete, Nebenkosten oder Versicherungen zu decken. Besonders in Zeiten von Umsatzschwankungen können somit Liquiditätsengpässe unterbunden werden.

-

Marketing und Vetrieb

Eine Betriebsmittelfinanzierung kann auch für Marketing- und Vertriebsaktivitäten eingesetzt werden um in den Markenauftritt zu investieren oder den Umsatz zu steigern. Online- oder Offline-Werbekampagnen, Messeauftritte, Veranstaltungen könnten mögliche Einsatzzwecke sein.

-

Überbrückung von Liquiditätsengpässen:

In Zeiten von schwankenden Einnahmen oder saisonalen Schwankungen können Unternehmen oft in Liquiditätsengpässe geraten. Ein Betriebsmittelkredit hilft, diese Schwankungen bzw. Lücken zu schließen und stellt sicher, dass das Unternehmen seinen Zahlungsverpflichten nachkommen kann.

-

Zahlungen an Lieferanten:

Oftmals sind Unternehmen auf die kontinuierliche Lieferung von Materialien oder Dienstleistungen angewiesen. Mithilfe einer Betriebsmittelfinanzierung können Rechnungen von Lieferanten bezahlt werden, selbst wenn das Unternehmen selbst auf ausstehende Zahlungen wartet. Dies fördert u.a. die Geschäftsbeziehungen und vermeidet Verzögerungen in Produktion oder Verkauf.

-

Absicherung gegen ungeplante Kosten

Unvorhergesehene Kosten wie z.B. durch Reparaturen, Defekte Maschinen, rechtliche Kosten oder andere Notfälle können hohe Kosten verursachen. Damit in diesen Phasen die Geschäftsprozesse nicht beeinträchtigt werden können diese ungeplanten Kosten durch ein Betriebsmitteldarlehen gedeckt werden und so zur Stabilität des Unternehmens beitragen.

Sprechen Sie mit uns über Ihr Vorhaben

Gerne beraten wir Sie unverbindlich und erarbeiten gemeinsam mit Ihnen ein individuelles Finanzierungskonzept. Stellen Sie Ihre Anfrage über unser Onlineformular und Ihr fester, persönlicher Ansprechpartner meldet sich umgehend bei Ihnen und findet gemeinsam Ihnen den passenden Betriebsmittelkredit.

Unverbindlich anfragenUnterschiede zum Investitionskredit

Sowohl Betriebsmittelkredite als auch Investitionskredite werden relativ häufig angeboten und genutzt. Das führt nicht selten zu Verwechslungen. Doch gibt es klare Kriterien, die die Unterscheidung der beiden Finanzierungsformen verdeutlichen: Ein wesentlicher Unterschied besteht in der Eignung der Finanzierungsformen im Hinblick auf die Bedürfnisse eines Unternehmens. Betriebsmittelkredite dienen in der Regel für kurz- und mittelfristige Finanzierungen, während der Investitionskredit meist für langfristige Finanzierungen verwendet wird. Hauptsächlich wird mit dem Betriebsmittelkredit das Umlaufvermögen finanziert und mithilfe eines Investitionskredits der Fokus auf den Ausbau des Anlagevermögens gelegt.

Die Vielzahl an finanzierbaren Objekten, die wir weiter oben aufgeführt haben, unterstreicht nochmals die hohe Flexibilität eines Betriebsmittelkredits – eine Zweckbindung gibt es in der Regel nicht. Anders beim Investitionskredit: Hier werden die Mittel meist für bestimmte Vorhaben bereitgestellt. In Sachen Laufzeit unterscheiden sich die beiden Kreditarten ebenfalls. Während bei Betriebsmittelfinanzierungen häufig Laufzeiten von mehreren Monaten bis zu wenigen Jahren angeboten werden, streckt sich ein Investitionskredit in der Regel auf bis zu 15 Jahre, abhängig von der Abschreibungs- /Nutzungsdauer des zu finanzierenden Objekts.

Kontokorrentlinie als Betriebsmittelkredit

Um kurzfristig Liquiditätsengpässe auszugleichen, können Sie eine auf Ihrem Geschäftskonto eingeräumte Kreditlinie, die sogenannte Kontokorrentlinie, nutzen – und zwar ohne sich dabei dauerhaft zu verschulden. Nutzen Sie diese beispielsweise, wenn Gehaltszahlungen am Ende eines Monats anstehen und die Zeit bis zu den nächsten Zahlungseingängen überbrückt werden soll. Auch saisonale Schwankungen lassen sich mit Kontokorrentkrediten gut ausgleichen ebenso wie Zahlungsverzögerungen auf Kundenseite.

Da ein Abrufen ohne Ankündigung möglich ist und die Tilgung nicht nach Plan, sondern durch die laufenden Zahlungseingänge erfolgt, ermöglicht eine Kontokorrentlinie maximale Flexibilität. Der Kreditrahmen der Kontokorrentlinie wird hierbei von der Bank festgelegt und basiert in der Regel auf der Bonität und den finanziellen Kennzahlen Ihres Unternehmens. Als langfristige Finanzierungslösung sind Kontokorrentlinien aufgrund hoher Zinsen allerdings nicht zu empfehlen.

Für welche Rechtsformen wird ein Betriebsmittelkredit angeboten?

Unsere flexiblen und schnellen Betriebsmittelkredite sind für eine Vielzahl von Rechtsformen verfügbar. Diese Rechtsformen konnten wir bereits erfolgreich finanzieren:

GmbH, GmbH & Co. KG, AG, OHG, KG, e.K., Einzelunternehmen oder Freiberufler. Ausgeschlossen sind Vereine oder gemeinnützige Organisationen.

Die Vorteile für Ihr Unternehmen

Wir sind da, um den Finanzierungsprozess für Sie so einfach und so erfolgreich wie möglich zu gestalten. Dafür bereiten wir all Ihre Unterlagen optimal auf und prüfen mit nur einem einzigen Antrag Ihrerseits mehr als 200 Banken und Finanzierer in unserem Netzwerk. Zusätzlich übernehmen wir die komplette Kommunikation mit der Bank. Um für Sie schnellstmögliche Erfolge zu erzielen, beschleunigen wir sämtliche Prozesse und sichern Ihnen so das beste Angebot am Markt.

Minimaler Aufwand: Wir bereiten Ihre Unterlagen optimal auf.

Maximale Effizienz: Wir prüfen alle Finanzierer mit nur einem einzigen Antrag.

Verzicht auf Bankgespräche: Wir übernehmen die komplette Kommunikation.

Höhere Abschlusschance: Wir beschleunigen Prozesse für den schnellstmöglichen Erfolg.

Marktführende Konditionen: Wir sichern Ihnen das beste Angebot am Markt.

Jetzt Betriebsmittelkredit über die DFKP beantragen

Gerne beraten wir Sie in einem individuellen DFKP-Unternehmergespräch. Kontaktieren Sie uns direkt oder füllen Sie unser Antragsformular aus:

Zur FinanzierungUnter welchen Voraussetzungen wird ein Betriebsmittelkredit vergeben?

Um Ihr Unternehmen finanzieren zu können, sollte es folgende Mindestvoraussetzungen erfüllen.

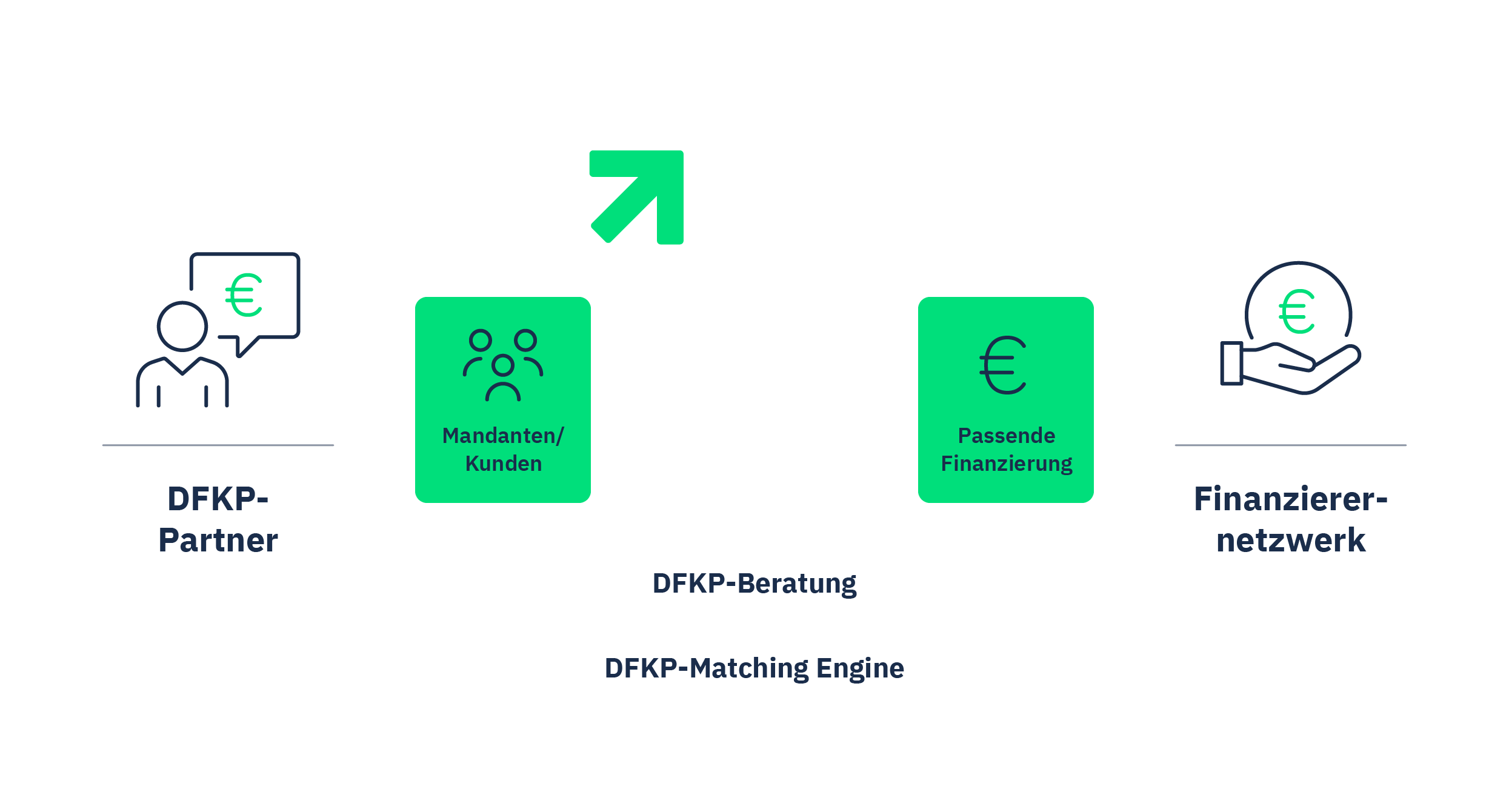

DFKP-Partnerprogramm

Als Unternehmensberater, Steuerberater, Finanzmakler oder Tippgeber können Sie über die DFKP bequem Firmenkredite, Leasing oder Mietkauf sowie Bürgschaften und Factoring für Ihre Kunden und Mandanten beantragen. Profitieren Sie von unserem Netzwerk aus mehr als 200 Banken und Spezialfinanzierern – bei minimalem Aufwand, individueller Betreuung und maximalem Ertrag.

Mehr erfahrenHäufig gestellte Fragen zu Betriebsmittelkrediten

Um einen Firmenkredit über die DFKP zu erhalten, sollte Ihr Unternehmen folgende Mindestvoraussetzungen erfüllen:

- Jahresumsatz: über 100.000 Euro

- Unternehmensalter: über 12 Monate

- Unternehmenssitz: Deutschland

- Bonitätsbewertung: Creditreform-Index unter 300

Für Ihre Finanzierungsanfrage benötigen wir im ersten Schritt nur wenige Angaben:

- Details zu Ihrem Kredit- bzw. Finanzierungswunsch, wie Wunschbetrag, Verwendungszweck, Laufzeit und Dringlichkeit

- Informationen zu Ihrem Unternehmen (darunter Name, Rechtsform, Gründungsdatum) und Ihnen als Kontaktperson

Optional können Sie uns bereits zu diesem Zeitpunkt benötigte Unterlagen (abhängig von der Finanzierungsart) und weitere Angaben über einen kurzen Fragebogen zukommen lassen. Alternativ kümmern wir uns im persönlichen DFKP-Unternehmergespräch darum.

Die Konditionen hängen von der Bonität Ihres Unternehmens sowie der gewünschten Laufzeit der Finanzierung ab. Die aktuelle Bonität Ihres Unternehmens und der damit korrespondierende Zins werden vom Finanzierer während des Kreditprozesses ermittelt und immer individuell vergeben („Rating“). Wir sind jedoch in der Lage, Ihnen bereits während des Unternehmergesprächs mithilfe der DFKP-Plattform eine Konditionsschätzung mitzuteilen. Diese erhalten Sie zudem in Ihrem individuellen DFKP-Angebot.

Nach Vorlage der notwendigen Unterlagen kann bei digitalen Anbietern binnen 48 Stunden eine positive Kreditentscheidung herbeigeführt werden und eine Auszahlung innerhalb von 2-5 Tagen erfolgen. Bei Groß- und Geschäftsbanken dauert der Prozess bis zur Auszahlung ca. 2-3 Wochen.

Ein Betriebsmittelkredit kann zur Deckung kurzfristiger Liquiditätsbedürfnisse Ihres Unternehmens verwendet werden, beispielsweise für Wareneinkäufe, Lohnzahlungen, Lieferantenrechnungen oder zum Ausgleich saisonaler Schwankungen.

Die geforderten Sicherheiten hängen von Ihrer Rechtsform sowie Größe, Alter und Bonität Ihres Unternehmens ab. Einige unserer Finanzierungspartner fordern fallabhängig Bürgschaften an, um das Risiko von Kreditausfällen abzusichern. Anstelle von Bürgschaften können Finanzierungen auch mit Forderungszessionen oder Sachsicherheiten besichert werden. Bei sehr guten Bonitäten werden Kredite auch ohne Sicherheiten, d. h. „blanko“ vergeben.

In der Regel benötigen wir für die Beantragung eines Gewerbekredits folgende Dokumente von Ihnen:

Gerne helfen wir Ihnen bei der Zusammenstellung und Aufbereitung der Unterlagen. Mit unseren Checklisten behalten Sie in jeder Phase des Prozesses den Überblick.

Ihre Kreditlaufzeit ist abhängig von den Konditionen des kreditgebenden Finanzierers, der Kreditart und der Mittelverwendung. Üblicherweise beträgt die Laufzeit eines Betriebsmittelkredits bis zu 60 Monate. Eine flexible Tilgung ist in der Regel möglich.

Wir informieren Sie im Unternehmergespräch bzw. auch schriftlich im Nachgang über eine einmalige Abschlussgebühr, die wir lediglich im Erfolgsfall erheben. Darüber hinaus fallen für Sie keine weiteren Kosten an. Bis zur Auszahlung und der dann fälligen Abschlussgebühr gehen wir als DFKP in „Vorleistung“.

Wir arbeiten mit den wichtigsten deutschen KMU-Finanzierern zusammen. Darunter befinden sich bundesweit aktive Universalbanken, Regionalbanken, Genossenschaftsbanken, Neofinanzierer, Schwarmfinanzierer, Online-Marktplätze, Einkaufsfinanzierer, Leasing- und Factoringgesellschaften.

Unsere höchste Priorität ist der Schutz und die Sicherheit Ihrer Daten. Diese werden auf deutschen Servern gespeichert, SSL-verschlüsselt und nur mit den betreffenden Finanzierern geteilt. Diese wiederum entbinden Sie zugunsten der DFKP von etwaigen Verschwiegenheitspflichten, insbesondere dem Bankgeheimnis. Darüber hinaus werden zu keinem Zeitpunkt Informationen zu Ihrer Person oder Ihrem Unternehmen an Dritte übermittelt oder veröffentlicht. Unser Informationssicherheits-Managementsystem (ISMS) ist nach der international führenden und weltweit anerkannten Norm DIN EN ISO/IEC 27001:2017 vom TÜV Saarland zertifiziert.

Nein, die Deutsche Firmenkredit Partner ist ein unabhängiger Finanzierungsberater für kleine und mittlere Unternehmen. Um ihnen passgenaue Finanzierungen zu marktführenden Konditionen bieten zu können, holen wir für sie gezielt passende Angebote über unser Netzwerk aus mehr als 200 Banken und Finanzierern ein und begleiten unsere Kunden bis zum Vertragsabschluss und gerne auch darüber hinaus.

Ich berate Sie gerne!

Benedikt Matzinger

030 767584 400

kredit@dfkp.de