Lagerfinanzierung online beantragen

-

Dauer: 4 Minuten

-

Taggleiche Rückmeldung

Vorteile bei der Deutschen Firmenkredit Partner

Großes Netzwerk

Prüfung aller Finanzierer

mit nur einem Antrag

Schneller Prozess Minimaler Aufwand, kein Papierkram, keine Banktermine

Fester Ansprechpartner Individuelle und unabhängige Beratung auf Augenhöhe

Hohe Abschlusschance durch professionelle Unterlagenaufbereitung

Wenn in Ihrem Lager hohe Werte gebunden sind, fehlt es oft an Liquidität an anderer Stelle. Eine durchdachte Lagerfinanzierung schafft hier gezielt Abhilfe: Sie erhalten sofortigen finanziellen Spielraum, bleiben lieferfähig und sichern sich bessere Einkaufskonditionen. Gerade für kleine und mittlere Unternehmen bietet die Lagerfinanzierung entscheidende Vorteile, um flexibel auf Marktveränderungen reagieren zu können. In diesem Beitrag erfahren Sie, wie die passende Lösung funktioniert, welche Anbieter infrage kommen und worauf Sie beim praktischen Einsatz achten sollten.

Was versteht man unter einer Lagerfinanzierung?

Viele Unternehmen binden einen erheblichen Teil ihres Kapitals im Lager. Eine Lagerfinanzierung setzt genau hier an: Sie ermöglicht die Finanzierung von Rohstoffen, Halbfertig- und Fertigwaren, ohne die eigene Liquidität unmittelbar zu belasten. Ziel ist es, die Kapitalbindung zu reduzieren und vorhandene Mittel flexibel im Tagesgeschäft einzusetzen.

Lagerfinanzierung beantragenBesonders für kleine und mittlere Betriebe kann diese Form der Warenfinanzierung die nötige Entlastung schaffen, um auftragsbezogene Käufe oder saisonale Vorratsschwankungen besser zu überbrücken. Durch verlängerte Zahlungsziele oder die Nutzung von Skonto-Vorteilen trägt eine gezielte Bestandsfinanzierung dazu bei, den Cashflow aktiv zu steuern.

Diese Art der Vorratsfinanzierung stärkt die Lieferfähigkeit, verbessert die Einkaufsbedingungen und schafft finanzielle Freiräume. Damit wird sie zu einem wirkungsvollen Instrument im Rahmen eines vorausschauenden Liquiditätsmanagements.

Die Vorteile einer Lagerfinanzierung

Eine Lagerfinanzierung verschafft Unternehmen die nötige finanzielle Flexibilität, um den Einkauf zu optimieren und dadurch sowohl die Marge als auch die Wettbewerbsposition zu stärken. Sie ermöglicht es, größere Warenmengen direkt zu bezahlen und gezielt Skonto-Vorteile zu nutzen, was sich positiv auf die Kostenstruktur auswirkt.

-

Flexibilität im Einkauf

Einkaufsflexibilität bedeutet mehr als nur günstiger einzukaufen: Wer größere Mengen direkt bezahlen kann, profitiert von attraktiven Skonto-Vorteilen und verbessert gleichzeitig die eigene Marge. Gerade bei mehrstelligen Einkaufsbeträgen wirken sich Preisnachlässe von zwei bis drei Prozent deutlich auf die Gesamtkalkulation aus.

-

Sicherung des Bestands

Darüber hinaus können Sie Lagerbestände absichern, ohne Ihr Betriebskapital übermäßig zu belasten. Das schafft Planungssicherheit – besonders in saisonalen Zeiten oder bei instabilen Lieferketten. Mithilfe von Warenfinanzierungen lassen sich sowohl Rohstoffe als auch Fertigprodukte kurzfristig bereitstellen, sodass Ihre Lieferfähigkeit jederzeit gewährleistet bleibt.

-

Zusätzliche Liquidität

Wenn Sie Ihre Beschaffung finanzieren, ohne auf den Kontokorrentrahmen oder Eigenmittel zurückgreifen zu müssen, schaffen Sie zusätzlichen Spielraum in anderen Unternehmensbereichen. Eine passgenaue Lagerfinanzierung verschafft Ihnen mehr Liquidität, bessere Einkaufskonditionen und stärkt Ihre Position im Markt.

Sprechen Sie mit uns über Ihr Vorhaben

Gerne beraten wir Sie unverbindlich und erarbeiten gemeinsam mit Ihnen ein individuelles Finanzierungskonzept. Stellen Sie Ihre Anfrage über unser Onlineformular und Ihr fester, persönlicher Ansprechpartner meldet sich umgehend bei Ihnen.

Unverbindlich anfragenWie funktioniert Lagerfinanzierung in der Praxis?

In der Praxis beginnt alles mit einer klaren Bedarfsermittlung: Welche Waren oder Rohstoffe sollen beschafft werden, und in welchem Umfang? Darauf aufbauend vergleichen Sie verschiedene Anbieter und Finanzierungsmodelle. Sobald Sie sich für ein Konzept entschieden und den Antrag gestellt haben, verläuft der Finanzierungsprozess in der Regel zügig. Die meisten Anbieter zahlen innerhalb von zwei bis fünf Werktagen aus – und schaffen so kurzfristig Liquidität für Ihre Lagerbestände.

Welche Sicherheiten erforderlich sind, hängt vor allem von Ihrer Unternehmensbonität sowie dem gewünschten Finanzierungsvolumen ab. Im Rahmen der Bonitätsprüfung prüft der Finanzierungspartner, ob etwa Lagerbestände oder Bürgschaften als Sicherheit dienen oder ob eine unbesicherte Finanzierung infrage kommt. Gerade bei positivem Geschäftsverlauf sind häufig auch flexible Lösungen ohne weitere Sicherheiten realisierbar.

Alternative Finanzierungsmöglichkeiten im Überblick

Neben der Lagerfinanzierung gibt es weitere Finanzierungslösungen für kleine und mittlere Unternehmen, die in unterschiedlichen Situationen sinnvoll sein können.

Ein Betriebsmittelkredit eignet sich besonders, wenn laufende Ausgaben wie Personalkosten, Lieferantenzahlungen oder Marketingmaßnahmen schnell und unkompliziert gedeckt werden müssen. Da keine feste Zweckbindung besteht und die Laufzeit flexibel gestaltet werden kann, bietet sich diese Finanzierungsart vor allem für Unternehmen an, die kurzfristig auf Marktveränderungen reagieren möchten. Die Abwicklung erfolgt dabei individuell und mit persönlicher Beratung.

Für zeitlich begrenzte Engpässe oder als Überbrückung bis zur Auszahlung eines Darlehens kann eine Zwischenfinanzierung eine passende Lösung sein. Diese Form der Überbrückungsfinanzierung ermöglicht es, schnell liquide zu bleiben – auch dann, wenn ein gewerbliches Darlehen noch nicht ausgezahlt oder eine Förderung noch nicht freigegeben wurde. Bei entsprechender Bonität ist diese Finanzierung sogar ohne zusätzliche Sicherheiten realisierbar.

In der Praxis nutzen viele Unternehmen Betriebsmittelkredite oder Zwischenfinanzierungen auch als Ersatz für den klassischen Kontokorrentkredit, etwa etwa zur Entlastung bestehender Kreditlinien oder als flexible Ergänzung zur Lagerfinanzierung. So bleiben Sie auch außerhalb des Lagers handlungsfähig.

Lagerfinanzierung im E-Commerce- und Handelsumfeld

Gerade im Onlinehandel gilt: Wer liefern kann, verkauft. Doch bei schnellen Warenzyklen und Aktionen wie dem Black Friday oder in der Ferienzeit stoßen viele Händler an ihre Grenzen. Sind die Lagerbestände unzureichend, gehen potenzielle Umsätze verloren – und das oft genau dann, wenn die Nachfrage am höchsten ist. Eine gezielte E-Commerce-Finanzierung kann helfen, solche Engpässe frühzeitig zu vermeiden.

Lagerfinanzierung beantragenMit einer maßgeschneiderten Lagerfinanzierung sichern Sie rechtzeitig Ihre Bestände, bevor saisonale Spitzen einsetzen. Das verschafft Ihnen nicht nur Planungssicherheit, sondern stärkt auch Ihre Position gegenüber Kunden und Lieferanten. Ob Eigenmarke, Importware oder saisonale Produkte: Ihre Lieferfähigkeit bleibt bestehen, selbst wenn Liquidität vorübergehend gebunden ist.

Eine moderne Finanzierungslösung wie das Revenue Based Financing oder auch Umsatzfinanzierung genannt, eignet sich dafür besonders gut. Die Rückzahlung erfolgt flexibel und passt sich Ihrem Umsatz an – ideal für wachstumsorientierte Onlinehändler mit schwankenden Einnahmen. So bleiben Sie finanziell beweglich und können Ihr Lager gezielt aufstocken, ohne auf Liquidität verzichten zu müssen.

Wenn E-Commerce-Strategie und Finanzierung ineinandergreifen, wird die Lagerlogistik zum Wachstumstreiber. Eine passende Finanzierungslösung stärkt Ihre Umsatzentwicklung ganz ohne Umwege.

Jetzt Lagerfinanzierung über die DFKP beantragen

Gerne beraten wir Sie in einem individuellen DFKP-Unternehmergespräch. Kontaktieren Sie uns direkt oder füllen Sie unser Antragsformular aus:

Zur Finanzierung

Fazit: Mit der richtigen Lagerfinanzierung zu mehr Wachstum und Stabilität

Nutzen Sie das Potenzial Ihrer Lagerbestände bewusst, wird gebundenes Kapital zum strategischen Werkzeug. Eine gezielt eingesetzte Lagerfinanzierung stärkt Ihre Kapitalstruktur, verbessert die Planbarkeit und entlastet Ihre Liquidität. Besonders bei saisonalen Nachfragesteigerungen oder kapitalintensiver Beschaffung sichert eine vorausschauende Liquiditätsplanung Ihre Handlungsfähigkeit – auch unter hohem Wettbewerbsdruck.

Lagerfinanzierung beantragen

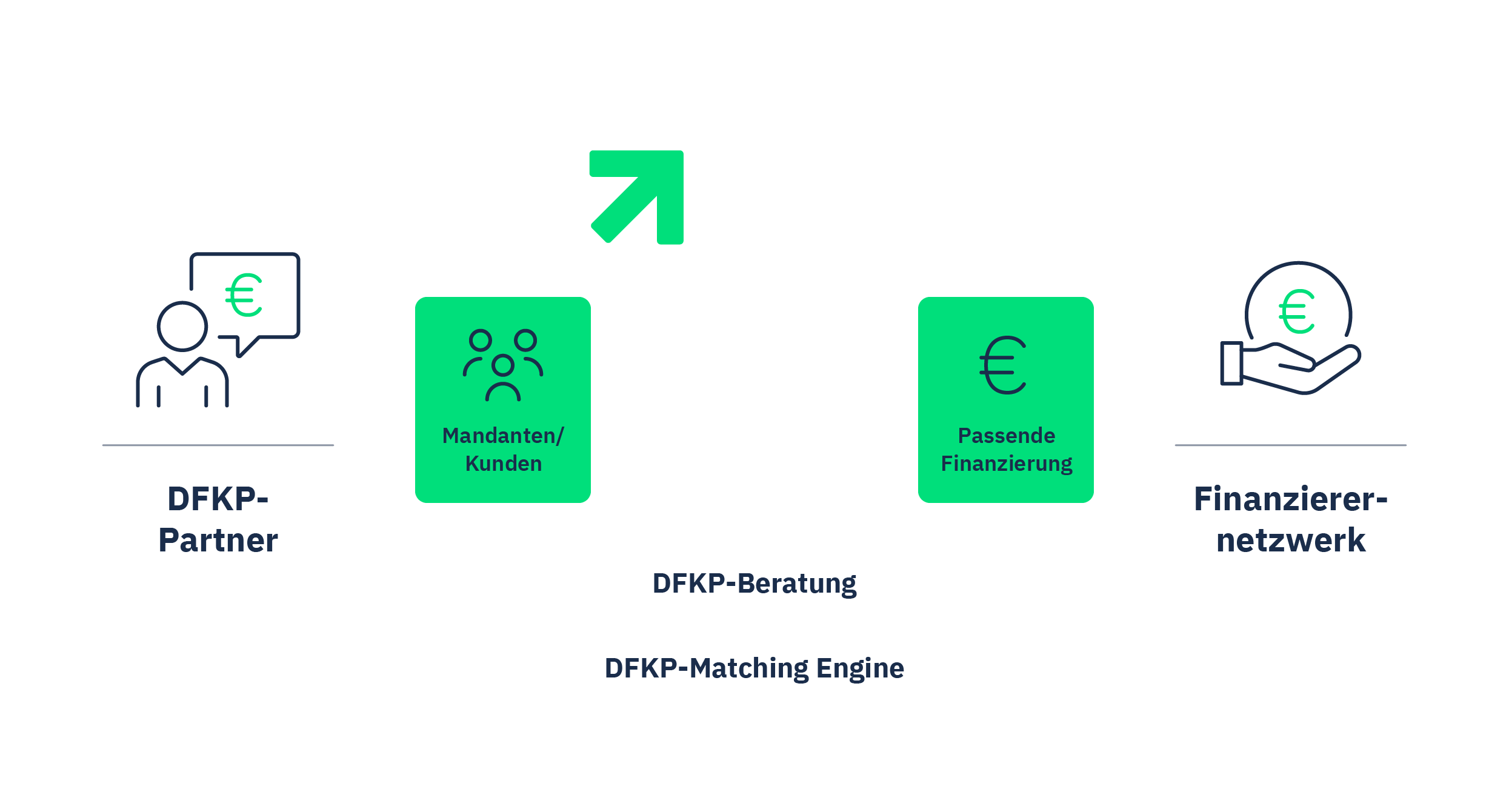

DFKP-Partnerprogramm

Als Unternehmensberater, Steuerberater, Finanzmakler oder Tippgeber können Sie über die DFKP bequem Firmenkredite, Leasing oder Mietkauf sowie Bürgschaften und Factoring für Ihre Kunden und Mandanten beantragen. Profitieren Sie von unserem Netzwerk aus mehr als 200 Banken und Spezialfinanzierern – bei minimalem Aufwand, individueller Betreuung und maximalem Ertrag.

Mehr erfahrenHäufig gestellte Fragen zu unseren Finanzierungslösungen

Um eine Finanzierung über die DFKP zu erhalten, sollte Ihr Unternehmen folgende Mindestvoraussetzungen erfüllen:

- Jahresumsatz: über 100.000 Euro

- Unternehmensalter: über 12 Monate

- Unternehmenssitz: Deutschland

- Bonitätsbewertung: Creditreform-Index unter 300

Für Ihre Finanzierungsanfrage benötigen wir im ersten Schritt nur wenige Angaben:

- Details zu Ihrem Kredit- bzw. Finanzierungswunsch, wie Wunschbetrag, Verwendungszweck, Laufzeit und Dringlichkeit

- Informationen zu Ihrem Unternehmen (darunter Name, Rechtsform, Gründungsdatum) und Ihnen als Kontaktperson

Optional können Sie uns bereits zu diesem Zeitpunkt benötigte Unterlagen (abhängig von der Finanzierungsart) und weitere Angaben über einen kurzen Fragebogen zukommen lassen. Alternativ kümmern wir uns im persönlichen DFKP-Unternehmergespräch darum.

Die Konditionen hängen von der Bonität Ihres Unternehmens sowie der gewünschten Laufzeit der Finanzierung ab. Die aktuelle Bonität Ihres Unternehmens und der damit korrespondierende Zins werden vom Finanzierer während des Kreditprozesses ermittelt und immer individuell vergeben („Rating“). Wir sind jedoch in der Lage, Ihnen bereits während des Unternehmergesprächs mithilfe der DFKP-Plattform eine Konditionsschätzung mitzuteilen. Diese erhalten Sie zudem in Ihrem individuellen DFKP-Angebot.

Wir informieren Sie im Unternehmergespräch bzw. auch schriftlich im Nachgang über eine einmalige Abschlussgebühr, die wir lediglich im Erfolgsfall erheben. Darüber hinaus fallen für Sie keine weiteren Kosten an. Bis zur Auszahlung und der dann fälligen Abschlussgebühr gehen wir als DFKP in „Vorleistung“.

Wir arbeiten mit den wichtigsten deutschen KMU-Finanzierern zusammen. Darunter befinden sich bundesweit aktive Universalbanken, Regionalbanken, Genossenschaftsbanken, Neofinanzierer, Schwarmfinanzierer, Online-Marktplätze, Einkaufsfinanzierer, Leasing- und Factoringgesellschaften.

Unsere höchste Priorität ist der Schutz und die Sicherheit Ihrer Daten. Diese werden auf deutschen Servern gespeichert, SSL-verschlüsselt und nur mit den betreffenden Finanzierern geteilt. Diese wiederum entbinden Sie zugunsten der DFKP von etwaigen Verschwiegenheitspflichten, insbesondere dem Bankgeheimnis. Darüber hinaus werden zu keinem Zeitpunkt Informationen zu Ihrer Person oder Ihrem Unternehmen an Dritte übermittelt oder veröffentlicht. Unser Informationssicherheits-Managementsystem (ISMS) ist nach der international führenden und weltweit anerkannten Norm DIN EN ISO/IEC 27001:2017 vom TÜV Saarland zertifiziert.

Nein, die Deutsche Firmenkredit Partner ist ein unabhängiger Finanzierungsberater für kleine und mittlere Unternehmen. Um ihnen passgenaue Finanzierungen zu marktführenden Konditionen bieten zu können, holen wir für sie gezielt passende Angebote über unser Netzwerk aus mehr als 200 Banken und Finanzierern ein und begleiten unsere Kunden bis zum Vertragsabschluss und gerne auch darüber hinaus.

Ich berate Sie gerne!

Benedikt Matzinger

030 767584 400

kredit@dfkp.de