Finanzierungen für Speditionen und Logistiker

-

Dauer: 4 Minuten

-

Taggleiche Rückmeldung

Vorteile bei der Deutschen Firmenkredit Partner

Über 200 Finanzierer Prüfung aller Anbieter und deren Produkte mit nur einem Antrag

Hohe Abschlusschance durch Unterlagenaufbereitung und zielgerichtetes Einreichen

Fester Ansprechpartner Individuelle und unabhängige Beratung auf Augenhöhe

Schneller Prozess Minimaler Aufwand, kein Papierkram, keine Banktermine

Die Transport- und Logistikbranche ist neben dem Handel und der Automobilwirtschaft der drittgrößte Wirtschaftsbereich in Deutschland. Die Branche ist einerseits gekennzeichnet durch eine hohe Nachfrage nach Güterverkehrsleistungen, auf der anderen Seite steigenden Transportkosten und personellen Engpässen, was deutschen Spediteuren und Logistikern laufend Höchstleistungen abverlangt. Um Ihr Unternehmen optimal zu unterstützen, bieten wir speziell auf den Bedarf von Speditions- und Logistikunternehmen zugeschnittene Finanzierungslösungen – sowohl für zusätzlichen, schnellen Liquiditätsbedarf als auch für regelmäßige Anlässe wie die Vorfinanzierung von Aufträgen oder die Anschaffung neuer LKW und Transporter.

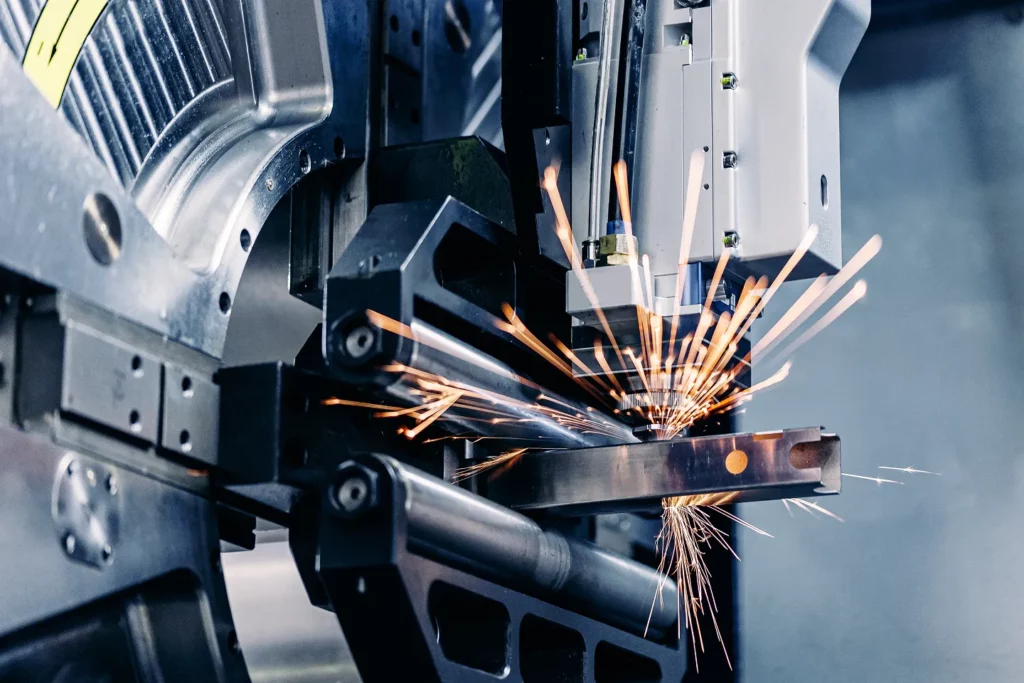

Investition in moderne Logistik

Neue Technologien und Automatisierung werden die Prozesse und Abläufe in der Logistik in Zukunft noch besser und effizienter machen. Investition in Robotik, E-Mobilität oder neue Formen der Auslieferung wie z. B. Drohnen sind nur einige Beispiele. Wir helfen Ihnen dabei die passenden Finanzierungslösungen zu finden um Ihr Unternehmen zukunftssicher aufzustellen.

Investitionskredit beantragen

Leasing & Mietkauf von LKW

Die Anschaffung eines oder mehrerer LKW stellt eine größere Investition dar. Bei der Finanzierung über Leasing oder Mietkauf realisieren Sie diese ohne hohe Liquiditätsbelastung, da die Kosten in Form gut planbarer monatlicher Raten anfallen. Wir arbeiten mit allen führenden Leasinggesellschaften deutschlandweit zusammen und holen für Sie die bestmöglichen Angebote für Ihr Wunschobjekt ein!

Leasing beantragen

Kontokorrentlinien für schnelle Liquidität

Da ein Abrufen ohne Ankündigung möglich ist und die Tilgung nicht nach Plan, sondern durch die laufenden Zahlungseingänge erfolgt, bieten Kontokorrentlinien sofortige Liquidität bei höchster Flexibilität. Mit unserem Finanzierernetzwerk unterstützen wir Sie bei der Suche nach einer weiteren Hausbank!

Kontokorrentlinie beantragenEin Antrag – alle Möglichkeiten

Mit nur einer einzigen Anfrage profitieren kleine und mittlere Unternehmen von den vielfältigen Möglichkeiten unseres exklusiven Netzwerks aus mehr als 200 Banken und Finanzieren.

Häufig gestellte Fragen

Für Ihre Kreditanfrage benötigen wir im ersten Schritt nur wenige Angaben zu Ihrem Unternehmen (darunter Name, Rechtsform, Gründungsdatum) und Ihnen als Kontaktperson. Im zweiten Schritt und nach dem Unternehmergespräch benötigen wir i.d.R. die folgenden Dokumente:

- Jahresabschlüsse der letzten beiden Geschäftsjahre

- Aktuelle BWA inkl. Summen- und Saldenliste (SuSa)

- Banken- bzw. Verbindlichkeitenspiegel

- Kontoauszüge der letzten 90 Tage

- Einwilligung zur Schufa-Prüfung

Gerne helfen wir Ihnen bei der Zusammenstellung und Aufbereitung der Unterlagen. Mit unseren Checklisten behalten Sie in jeder Phase des Prozesses den Überblick.

Welche Voraussetzungen muss mein Unternehmen erfüllen?

Um einen Firmenkredit über die DFKP zu erhalten, sollte Ihr Unternehmen folgende Mindestvoraussetzungen erfüllen:

- Jahresumsatz: über 250.000 Euro

- Unternehmensalter: über 24 Monate

- Unternehmenssitz: Deutschland

- Bonitätsbewertung: Creditreform-Index unter 300

Die Konditionen hängen von der Bonität Ihres Unternehmens sowie der gewünschten Laufzeit der Finanzierung ab. Die aktuelle Bonität Ihres Unternehmens und der damit korrespondierende Zins werden vom Finanzierer während des Kreditprozesses ermittelt und immer individuell vergeben („Rating“). Wir sind jedoch in der Lage, Ihnen bereits während des Unternehmergesprächs mithilfe der DFKP-Plattform eine Konditionsschätzung mitzuteilen. Diese erhalten Sie zudem in Ihrem individuellen DFKP-Angebot.

Firmenkredite dienen der Finanzierung des Anlage- und Umlaufvermögens und sind vielseitig einsetzbar. So können Sie Einkäufe und Aufträge vorfinanzieren oder mithilfe eines Investitionskredits eine neue Produktionsanlage installieren. Auch zur kurzfristigen Liquiditätssicherung oder zum Ausgleich von Saisonspitzen greifen viele Unternehmer auf Betriebsmittel- oder Kontokorrentkredite zurück.

Ihre Kreditlaufzeit ist abhängig von den Konditionen des kreditgebenden Finanzierers, der Kreditart und der Mittelverwendung. So sind bei kurzfristigen Krediten Laufzeiten ab einem Monat, bei Betriebsmittelkrediten von 60 Monaten üblich. Bei KfW-Förderkrediten oder Immobilienfinanzierungen werden auch Laufzeiten von 120 Monaten oder länger angeboten.

Wir informieren Sie im Unternehmergespräch bzw. anschließend schriftlich in Ihrem individuellen DFKP-Angebot über eine einmalige Abschlussgebühr, die wir lediglich im Erfolgsfall erheben. Darüber hinaus fallen für Sie keine weiteren Kosten an. Bis zur Auszahlung und der dann fälligen Abschlussgebühr gehen wir als DFKP in „Vorleistung“.

Nach Vorlage der notwendigen Unterlagen kann bei digitalen Anbietern binnen 48 Stunden eine positive Kreditentscheidung herbeigeführt werden und eine Auszahlung innerhalb von 2-5 Tagen erfolgen. Bei deutschen Großbanken dauert der Prozess bis zur Auszahlung ca. 2-3 Wochen.

Die Kreditpotenzialanalyse wird von der DFKP zur Zeit einzigartig in Deutschland angeboten und bietet Ihnen die Möglichkeit, kostenfrei mit einem unserer Finanzierungsberater auf Basis Ihrer aktuellen Bonität und GuV- und Bilanzkennzahlen Ihr tatsächlich mögliches Kreditvolumen ermitteln zu lassen. Die Kreditpotenzialanalyse hilft Ihnen, eine verbesserte Sicht auf Ihre Kapitaldienstfähigkeit und Cash-Flow-Planung der nächsten Monate zu gewinnen. Insbesondere in wirtschaftlich volatilen Zeiten empfehlen wir unseren Kunden immer eine DFKP-Kreditpotenzialanalyse durchzuführen.

Wir arbeiten mit den wichtigsten deutschen KMU-Finanzierern zusammen. Darunter befinden sich bundesweit aktive Universalbanken, Regionalbanken, Genossenschaftsbanken, Neofinanzierer, Schwarmfinanzierer, Online-Marktplätze, Einkaufsfinanzierer, Factoring- und Leasinggesellschaften.

Unsere höchste Priorität ist der Schutz und die Sicherheit Ihrer Daten. Diese werden auf deutschen Servern gespeichert, SSL-verschlüsselt und nur mit den betreffenden Finanzierern geteilt. Diese wiederum entbinden Sie zugunsten der DFKP von etwaigen Verschwiegenheitspflichten, insbesondere dem Bankgeheimnis. Darüber hinaus werden zu keinem Zeitpunkt Informationen zu Ihrer Person oder Ihrem Unternehmen an Dritte übermittelt oder veröffentlicht. Unser Informationssicherheits-Managementsystem (ISMS) ist nach der international führenden und weltweit anerkannten Norm DIN EN ISO/IEC 27001:2017 vom TÜV Saarland zertifiziert.

Ich berate Sie gerne!

Jonathan Immel

030 767584 400

leasing@dfkp.de